Apakah bank digital gagal mendisrupsi?

Sebagian besar menjadi pemain yang niche, namun tetap melayani tujuan peraturan mereka, kata associate partner McKinsey Hernán Gerson.

Mereka disebut-sebut sebagai pengubah permainan, dan diharapkan merevolusi industri perbankan serta menyebabkan sakit kepala besar bagi petahana "lama". Namun, dalam dekade sejak ledakan besar-besaran di bank khusus digital yang juga dikenal sebagai bank virtual, bank neo, dan bank penantang, hanya beberapa yang berhasil mencapai profitabilitas.

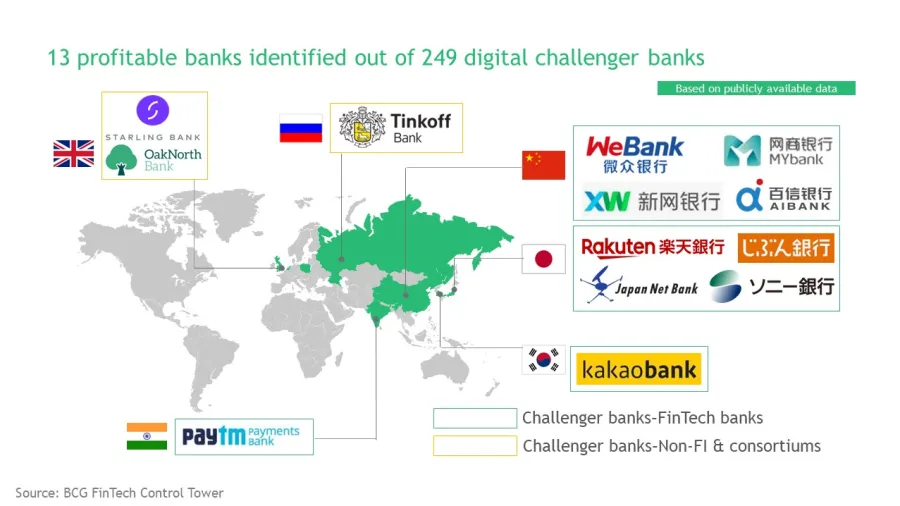

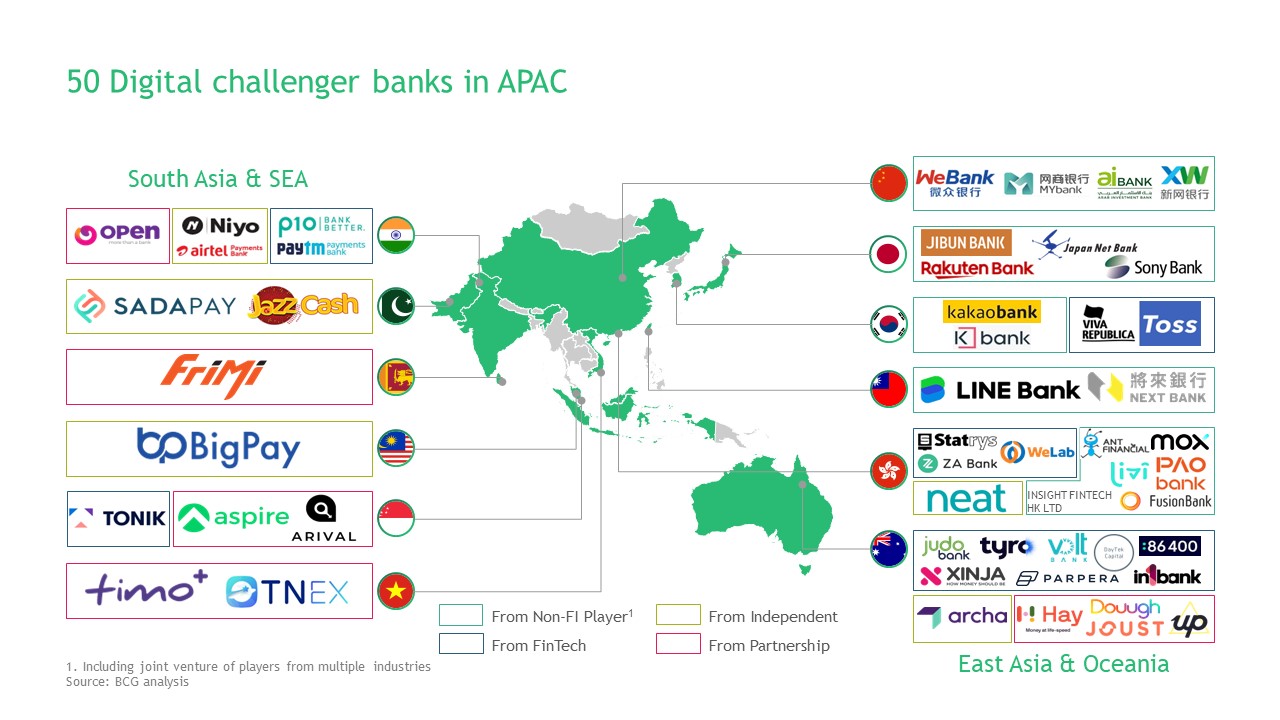

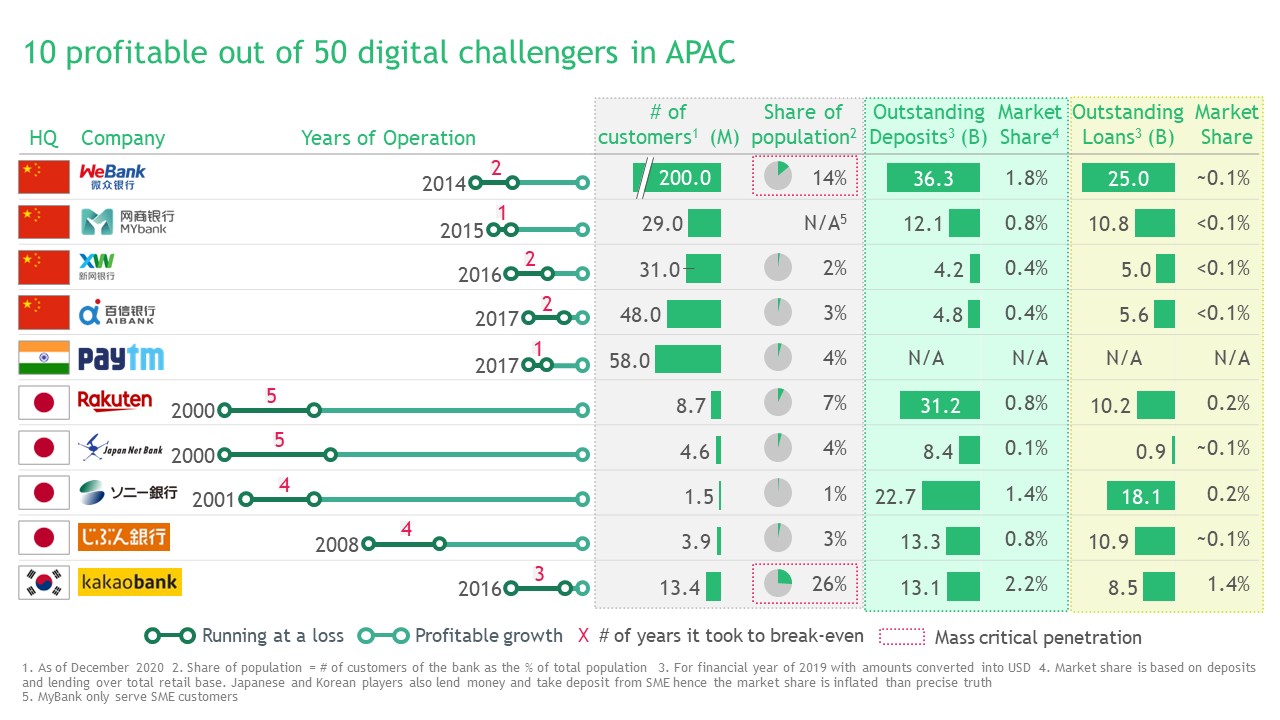

Dari hampir 250 bank penantang di dunia, hanya 13 yang untung pada akhir 2021, menurut data dari Boston Consulting Group (BCG). Di Asia, hanya 10 yang menguntungkan dari 50 bank penantang yang beroperasi di wilayah tersebut.

“Ada banyak hype, dan beberapa hype mungkin disebabkan oleh perusahaan itu sendiri yang berusaha mendapatkan valuasi yang lebih baik,” kata Michael Makdad, senior equity analyst Morningstar. “Banyak yang didorong oleh media [juga] karena bagi media itu adalah sesuatu yang baru. Jadi mereka seperti, 'Oh, wow, disrupsi.' Sekarang bank tersebut memenuhi harapan media, dan mereka melihatnya sebagai bencana, kata Makdad.

Tetapi seharusnya tidak demikian, kata Makdad, bersama pakar industri lainnya kepada Asian Banking & Finance.

“Harapan untuk bank digital tergantung pada sudut pandang. Nasabah, regulator, dan investor memiliki ekspektasi yang sangat berbeda,” kata Hernán Gerson, associate partner, McKinsey & Company. “[Salah satu] alasan mengapa [regulator] mengizinkan bank digital memasuki pasar adalah untuk nasabah pada umumnya. Bank digital mampu memberikan proposisi yang berpusat pada nasabah dengan pilihan digital end-to-end, dan dalam banyak kasus, dengan biaya yang jauh lebih rendah, dan harga yang jauh lebih rendah daripada bank petahana.”

Hal ini, kata Gerson, mendorong petahana untuk meningkatkan upaya digitalisasi mereka, bahkan sebelum pandemi melanda.

ALSO READ: Banks lagging behind net zero energy goals

Melihat kembali

Sementara minat dan ledakan berikutnya dalam memberikan lisensi bank digital baru benar-benar dimulai pada pertengahan 2010-an di seluruh Asia, ada satu negara di kawasan ini yang telah melisensikan bank penantang sejak 2000: yaitu Jepang, di mana bank penantang telah untung untuk lebih dari satu dekade, menurut Makdad.

Model bervariasi. Dua dari bank yaitu Seven Bank dan Lawson memiliki model bisnis yang menghasilkan keuntungan dari biaya ATM yang terletak di convenience store daripada memberikan pinjaman. Model bisnis Aeon Bank, sementara itu, berfokus pada operasi berbiaya rendah dan perbankan ritel.

Untuk wilayah Asia lainnya, bank digital baru muncul di garis depan industri perbankan pada 2014, didorong oleh keputusan Cina untuk memberikan lisensi kepada MyBank milik Ant Group dan WeBank milik Tencent.

Setelah itu, Korea Selatan membagikan lisensi pada 2015, di mana dua pemain muncul: KBank dan Kakao Bank,yang diluncurkan pada 2017. Bank virtual ketiga, Toss Bank, diluncurkan pada Oktober 2021.

Keempat bank digital di Korea Selatan dan Cina ini: MyBank, WeBank, KBank, dan Kakao Bank sekarang semuanya untung. Namun itu adalah kisah yang sulit ditiru oleh bank digital lain di seluruh kawasan..

Waktu mungkin menjadi salah satu alasannya.

“Biasanya dibutuhkan 5-7 tahun untuk mencapai titik impas bagi bank penantang digital yang sukses. Di Hong Kong dan Taiwan, lisensi digital bank penantang diberikan pada 2020 dan 2019, hanya 3 hingga 4 tahun yang lalu,” kata JungKiu Choi, Managing Director and Partner, Boston Consulting Group (BCG), kepada Asian Banking & Finance dalam korespondensi tertulis.

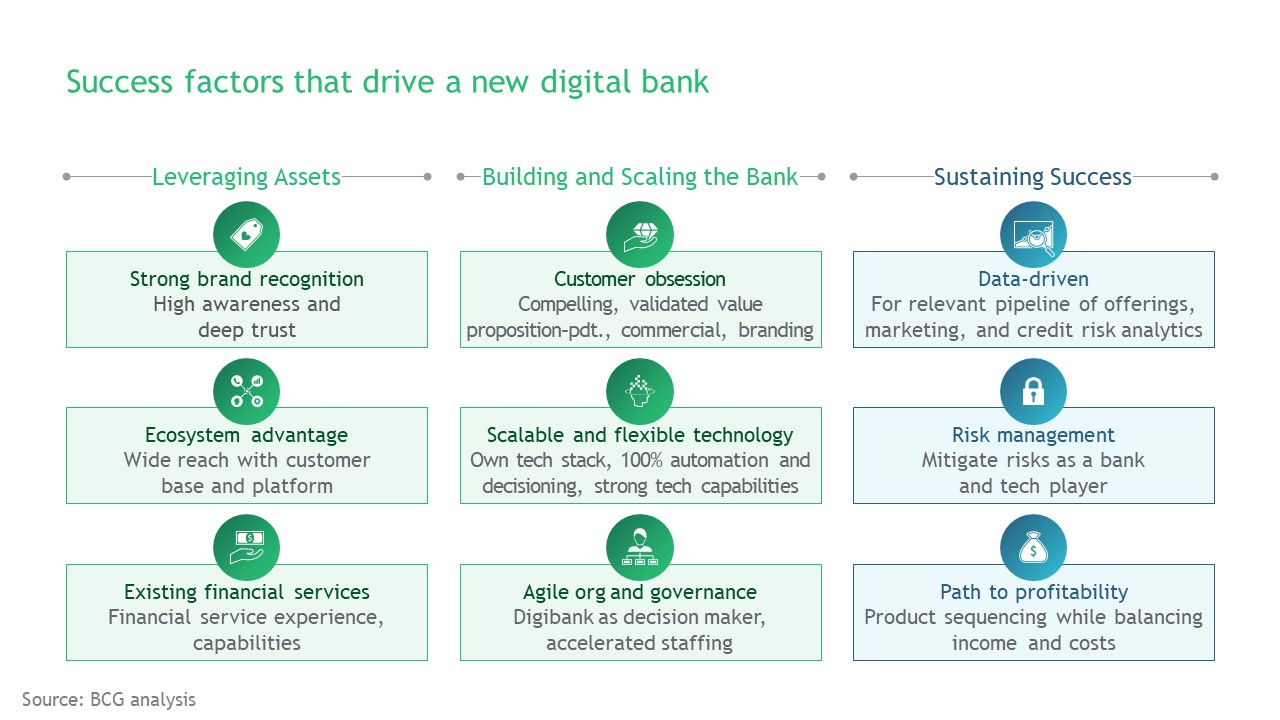

Tetapi bahkan setelah 5-7 tahun, profitabilitas belum terjamin, kata Choi. Dia menempatkan 10 bank penantang sukses di Asia ke dalam 2 kategori: mereka yang mampu memanfaatkan ekosistem dan nama brand mereka; dan mereka yang memiliki latar belakang fintech yang kuat.

Ekosistem

Keunggulan MyBank, WeBank, dan Kakao Bank yang mengungguli pesaing KBank untuk untung pada 2019, versus KBank 2021 adalah koneksi mereka ke platform perusahaan induk mereka.

“Yang menarik dari Korea Selatan dan Cina adalah sebagian besar bank digital yang sukses di sana terhubung dengan ekosistem,” kata Gerson. “Ekosistem ini memungkinkan mereka memanfaatkan jutaan nasabah dengan sangat murah.”

Mereka yang tahu cara memanfaatkan ekosistem unik mereka, membangun proposisi nilai nasabah yang tajam dan berbeda dapat memacu obsesi nasabah yang mendalam, dan yang tahu cara memanfaatkan big data dan analitik data, dengan jalur yang jelas menuju untung akan berada di posisi yang lebih besar untuk bertemu dengan kesuksesan, kata Choi dari BCG menambahkan.

“Mereka yang tidak menghasilkan proposisi nilai yang berbeda dan gagal memanfaatkan ekosistem mereka dengan baik (yang dapat mengakibatkan biaya akuisisi NASABAH yang tinggi) tidak akan dapat mencapai titik impas,” dia lebih lanjut memperingatkan.

ALSO READ: Intent vs ability: Why lending models must be revised to foster financial inclusion

Biaya adalah faktor kunci yang menentukan keberhasilan bank digital. Menurut McKinsey, biaya akuisisi nasabah untuk bank digital yang terkait dengan ekosistem bisa serendah 10% dari rata-rata biaya akuisisi bank tradisional. “Kita berbicara tentang kurang dari $5 per nasabah,” kata Gerson.

“Dan ekosistem digital memberikan keunggulan unik untuk menjangkau nasabah dalam skala besar secara efisien. Sehingga bank digital yang sebenarnya merupakan bagian dari suatu ekosistem atau dapat bermitra dengan suatu ekosistem akan mampu memberikan value proposition yang tepat kepada nasabah,” kata dia menambahkan.

Ekosistem ini, terutama di Cina dan Korea Selatan, juga menyediakan data unik untuk bank.

Parit ekonomi (Economic moat)

Kekuatan bank petahana dalam pasar merupakan faktor penting lain yang harus dipertimbangkan oleh bank digital terkait peluang mereka untuk sukses.

“Salah satu hal yang memungkinkan bank digital berhasil atau tidak adalah jika mereka memiliki parit ekonomi. Agar bank virtual mendapatkan parit ekonomi, saya pikir itu akan membutuhkan sesuatu seperti platform internet yang kuat, tetapi juga apakah bank petahana itu sendiri memiliki parit yang kuat atau tidak,” kata Makdad.

Sebagai contoh, bank petahana di Jepang, dalam pandangan Morningstar, tidak memiliki parit ekonomi.

“Sudah terlalu banyak kompetisi di Jepang; MUFG, SMBC, semua bank besar di Jepang ini bersaing sangat kuat satu sama lain. Tak satu pun dari mereka memiliki keunggulan yang sangat kuat. Di Korea juga kami rasa mereka tidak punya parit ekonomi,” kata Makdad.

Sebaliknya, tiga bank besar Singapura yaitu DBS, OCBC, dan UOB semuanya memiliki parit yang sempit. Ini memberi tiga bank itu keunggulan biaya.

“Jadi jika ada bank asing lain atau jika seseorang mendapatkan lisensi perbankan di Singapura dan memulai sebuah bank, mereka akan kesulitan bersaing dengan keunggulan biaya dari bank petahana di Singapura,” kata Makdad.

Tidak ada ledakan akibat COVID

Permulaan pandemi juga tidak memberikan keuntungan khusus bagi bank digital, meskipun hal itu mendorong lebih banyak orang untuk menggunakan layanan digital. Data dari McKinsey & Co. menunjukkan bahwa adopsi layanan digital dipercepat empat tahun hanya dalam enam bulan pertama pandemi, dengan pangsa interaksi digital perusahaan Asia Pasifik melonjak menjadi 53% pada Juli 2020 dari hanya 32% pada Desember 2019.

Partner McKinsey & Co., Bharath Sattanathan, menyebutkan dua faktor mengapa bank digital tidak mendapat manfaat dari ledakan digital pandemi.

“Jika melihatnya secara lebih luas di seluruh kawasan, mungkin ada dua faktor yang perlu dipertimbangkan terkait apa yang terjadi selama COVID. Salah satunya adalah banyak dari bank digital ini masih sangat muda selama periode COVID, atau mereka memiliki penawaran layanan yang sangat spesifik atau sangat khusus untuk nasabah mereka,” kata Sattanathan kepada Asian Banking & Finance.

“Alasan kedua adalah, bank [petahana] benar-benar meningkatkan permainan mereka selama periode COVID, dengan melihat semua komplikasinya. Bank benar-benar berupaya ketika harus meningkatkan digitalisasi mereka, meningkatkan penawaran layanan mereka secara online. Dalam banyak hal, banyak bank memindahkan halangan agar bisa tersedia sepenuhnya secara online untuk sebagian besar produk dan jasa penting mereka,” katanya.

ALSO READ: How Asian banks can retain their cross-border dominance

Kedua faktor ini berarti bahwa nasabah yang perlu mengakses layanan perbankan dari jarak jauh tetap mendapatkan apa yang mereka inginkan dengan penyedia layanan yang ada.

“Tidak ada alasan bagi mereka untuk melihat hal-hal di luar, terutama ketika sesuatu masih sangat kecil atau sangat muda masih pada tahap evolusi tersebut,” kata Sattanathan.

Untuk bank digital Hong Kong dan Taiwan, mungkin terlalu dini untuk memprediksi atau menyimpulkan mengapa mereka tidak mendapat manfaat dari ledakan digital, kata Choi, tetapi dia memberikan tiga alasan mengapa mereka tidak menarik banyak nasabah lokal.

“(Pertama) bank digital di Hong Kong dan Taiwan masih dalam tahap awal; [kedua] proposisi nilai mereka belum cukup unik dan menarik. Kekuatan dari setiap bank penantang digital adalah kecepatan dan ketangkasan adopsi, dan mereka biasanya akan melalui banyak iterasi untuk meningkatkan proposisi nilai dan fitur produk saat mereka berkembang; mereka belum membentuk ekosistem yang cukup kuat untuk menciptakan momentum yang tak terhentikan,” kata Choi.

Menghasilkan keuntungan

Faktor-faktor seperti inklusi dalam ekosistem dan kekuatan bank petahana di pasar serta proposisi nilai yang tepat adalah kunci bagi bank untuk menghasilkan keuntungan.

Kemitraan sangat penting bagi bank neo untuk meningkatkan operasional mereka, kata Gerson.

“Pikirkan kembali kemitraan. Lihatlah sangat luas; siapa pemain di pasar? Apakah ada pelaku ritel, apakah ada platform e-commerce, apakah ada aplikasi perpesanan, apa yang ada di luar sana? Siapa yang bisa menjadi pasangan yang tepat ? Pikirkan hal ini dengan sangat hati-hati. Setiap pasar akan berbeda, ”kata Gerson. “Pikirkan tentang bagaimana dapat menjalin kemitraan yang dapat menguntungkan mitra, konsumen, dan diri Anda sendiri. Jika tidak, itu tidak akan berhasil.”

Paul Sommerin, partner dan head of digital dan technology di Capco, menyarankan bank untuk melihat lebih dari sekadar promosi.

“Pahami apa yang sebenarnya diinginkan nasabah setelah promo suku bunga deposito tinggi berakhir. Saya juga memperhatikan bahwa bank digital setelah periode promosi berakhir cenderung fokus untuk mendapatkan nasabah baru daripada menjaga kepuasan nasabah yang sudah ada, sehingga menciptakan churn,” kata Sommerin.

Sementara itu, Choi mencatat bahwa sejak awal, bank digital dilahirkan untuk menjadi niche, dibangun dengan mempertimbangkan kelompok tertentu, terutama untuk pelanggan ritel dan UKM, dan tidak terlalu banyak untuk perusahaan besar.

“Membangun dan mempertahankan bank penantang digital yang menguntungkan dan sukses tidaklah mudah, jadi sangat penting bagi bank digital yang akan datang untuk mempertimbangkan dengan hati-hati apa keuntungan unik mereka untuk menang di pasar,” kata Choi.

ALSO READ: How Asian banks can retain their cross-border dominance

Dia menyarankan agar bank dapat memanfaatkan ekosistem mereka untuk mendapatkan nasabah dengan biaya rendah, dan membawa proposisi nilai yang berbeda kepada nasabah, dan membangun fitur produk yang tidak mudah ditiru.

Manajemen risiko digital adalah faktor lain yang harus diperhatikan oleh bank digital.

“Misalnya, bank perlu membangun pemrosesan langsung dari ujung ke ujung, dengan 100% proses digital otomatis dan persetujuan kredit, dan dengan model peringatan dini dan penagihan. Bank perlu menanamkan tiga garis pertahanan sebagai algoritma ke dalam tindakan pengendalian resiko operasional,” kata Choi.

Akhirnya, Choi menyarankan untuk merancang jalan menuju keuntungan dengan hati-hati, memperhitungkan penilaian teknologi saat ini, dan koreksi jangka pendek di pasar modal global.

Advertise

Advertise