Bagaimana Lendela mempermudah proses pengajuan pinjaman pelanggan

Platform ini mencocokan kebutuhan klien dengan bank dan peminjam.

Mengambil pinjaman bisa menjadi proses yang menakutkan bagi pelanggan. Menanyakan berbagai bank dan pemberi pinjaman sudah membutuhkan berhari-hari dalam menjelajahi internet, panggilan berjam-jam, dan menunggu di cabang bank pemberi pinjaman lokal Anda. Kemudian ada proses berulang mengisi formulir aplikasi, menunggu pinjaman Anda diproses—sementara mungkin tidak mengetahui bahwa ada kesepakatan yang lebih baik yang sebenarnya sudah dekat.

Inilah yang ditemukan Nima Karimi, founder dan CEO platform pencocokan pinjaman yang berbasis di Singapura, Lendela, ketika ia pertama kali menemukan lingkungan pinjaman di dua pusat keuangan terbesar di Asia.

“Setelah bekerja di dua platform pinjaman terbesar di Skandinavia, saya terkejut dengan kurangnya platform yang ramah peminjam di Singapura dan Hong Kong. Suku bunga yang tinggi, proses yang membosankan untuk mengajukan pinjaman dan kurangnya transparansi secara keseluruhan, membuat banyak peminjam beralih ke pemberi pinjaman uang tanpa izin, ”katanya kepada Asian Banking & Finance dalam sebuah wawancara.

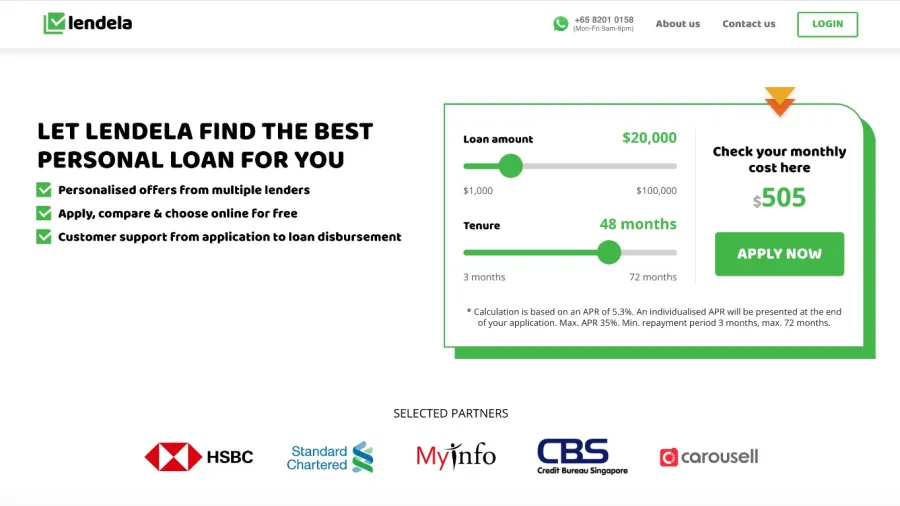

Menggunakan pengalamannya bekerja di dua platform pinjaman terbesar di Skandinavia, Karimi secara penuh pindah ke Singapura pada 2018 dan mendirikan Lendela. Platform online mencocokkan pelanggan dengan berbagai penawaran pinjaman bank dan pemberi pinjaman berlisensi lainnya hanya dengan beberapa klik. Pelanggan hanya perlu mengisi satu formulir aplikasi online, yang kemudian tersedia untuk bank mitra dan pemberi pinjaman Lendela di mana pemohon memenuhi syarat untuk mengajukan permohonan.

"Dalam 24 jam, pemohon akan diberikan beberapa penawaran dan dapat segera membuat pilihan dan melanjutkan untuk menandatangani dokumen pinjaman akhir," tambah Karimi.

Mitra mereka termasuk bank-bank terkemuka seperti Standard Chartered dan HSBC, serta pemberi pinjaman uang berlisensi yang mapan seperti Accredit, IFS Capital dan Minterest.

Platform ini 100% gratis untuk pelanggan. Lendela mendapat biaya layanan begitu peminjam menerima aplikasi dan menggunakan platform.

Sejak diluncurkan pada 2018, Lendela telah memproses lebih dari 10.000 aplikasi pinjaman di Singapura dan Hong Kong. Platform ini berencana untuk memperluas pasarnya selama beberapa bulan ke depan, dengan pengumuman yang akan datang pada akhir tahun.

Lendela juga berencana untuk menambah layanan identifikasi pelanggannya, serta memberikan penilaian kredit alternatif dan 'aktual' di platform itu sendiri, sambil terus mempercepat dan mendigitalkan proses aplikasi pinjaman.

Mengurangi biaya

Karimi mencatat bahwa dengan kebutuhan pinjaman sering meningkat selama masa-masa sulit seperti krisis ekonomi yang sedang berlangsung di kawasan itu, Lendela dapat memainkan peran besar dalam menjembatani permintaan.

“Kami percaya Lendela dapat memainkan peran besar dalam memberikan lebih banyak pilihan kepada peminjam, sementara secara signifikan mengurangi biaya administrasi dan menghemat waktu untuk lembaga keuangan. Proses digital 100% Lendela menjelang penandatanganan akhir dokumen pinjaman bahkan lebih berharga dalam situasi pandemi COVID-19 dengan pembatasan interaksi sosial, ”katanya.

Dia berbagi bahwa tantangan terbesar dalam ruang pinjaman adalah kurangnya transparansi dan kesederhanaan pemberi pinjaman dalam proses pinjaman mereka, serta lambatnya adopsi prosedur aplikasi digital 100%. Misalnya, masih ada kurangnya penerimaan tanda tangan digital, yang menghambat aplikasi digital 100% untuk platform Lendela — penandatanganan akhir masih perlu dilakukan secara offline.

Karimi menambahkan bahwa perusahaan fintech harus memiliki akses ke laporan kredit, yang pada gilirannya akan membantu mereka menjelaskan kepada pelanggan mereka apa situasi kredit mereka. “Fakta bahwa perusahaan fintech seperti Lendela tidak dapat memperoleh laporan kredit, membuatnya lebih sulit untuk membantu peminjam memahami situasi kredit mereka."

" Selain itu, kurangnya cara efektif untuk menghentikan pemasaran yang tidak diinginkan oleh pemberi pinjaman tampaknya mendorong iklan dan pinjaman ilegal yang pada akhirnya merugikan konsumen, ”pungkasnya.

Advertise

Advertise